C114讯 3月10日消息(水易)日前,激光器公司Coherent对外宣布,公司董事会在与财务和法律顾问协商后,一致认定II-VI提出的收购要约提案对于公司而言是“优选方案(Superior Proposal)”。

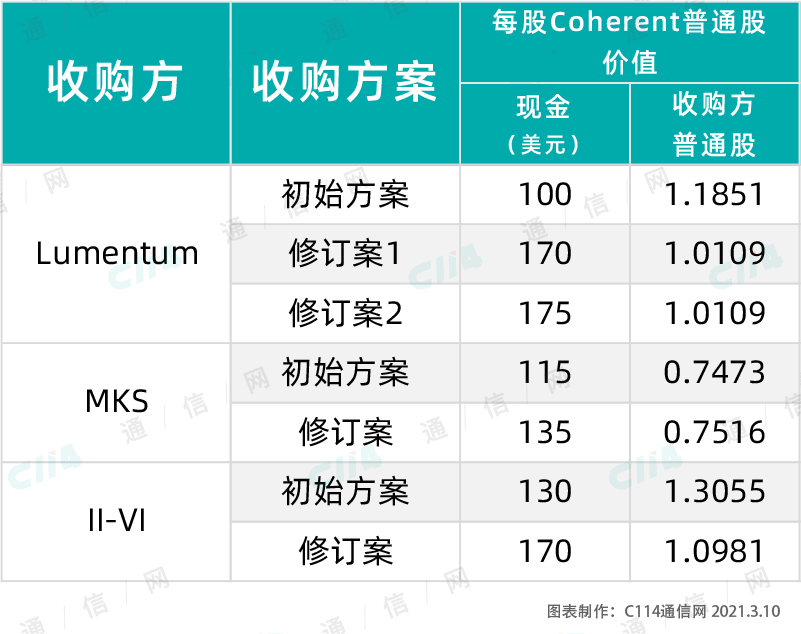

根据II-VI最新提案的条款,在交易完成时,每股Coherent普通股将获得170美元的现金和1.0981股II-VI普通股。

Coherent已通知Lumentum打算终止双方的合并协议,除非Coherent在太平洋时间3月11日下午11:59之前收到Lumentum的修订提案,并且Coherent董事会认为该修订提案从财务角度来看至少与II-VI的提案一样对Coherent股东有利。

据悉,Coherent此前收到了多份Lumentum的修订提案和MKS的修订提案。根据Lumentum修订提案之一的条款,交易完成后,Coherent每股普通股将获得现金175美元和1.0109股Lumentum普通股,同时作为接受竞争性收购方案的条件,将附带大幅提高的终止违约费。根据Lumentum的其他修订提案的条款,每股Coherent普通股将换成170美元的现金和1.0109股Lumentum普通股,同时还需要支付较高的终止违约费。根据MKS修订提案的条款,每股Coherent普通股将兑换为135美元现金和0.7516股MKS普通股(视情况而定)。

Coherent董事会将对其收到的所有收购方案进行全面和严格的审查,然后才对II-VI的修订收购方案做出决定。

此前,II-VI首席执行官Vincent D. Mattera, Jr.博士就指出:“我们坚信,我们的提议远远优于Coherent与Lumentum的现有合并协议以及MKS Instruments最近的收购提议,因为这是一个更有说服力的战略契合点,将为Coherent的股东提供有意义的上升机会。此外,这笔交易将有更大的确定性完成,特别是我们没有发现Coherent和II-VI各自在中国的业务存在任何竞争重叠。相信,通过互补的技术平台加速我们的增长,并利用整个价值链的规模来提高竞争力,展现更深的市场和专业能力,并进一步实现业务和收入来源的多样化。”